ブログ

【会計】小さな会社の経営者向け会計講座|会計の基礎

投稿日 2023.05.09 最終更新日 2024.10.28

経営者が会計を知ることは必須だと考えています。

会計を通じて得られる情報は、経営判断や財務状況の把握に役立つからです。

しかし、経理担当者のように、簿記の資格を取得して財務資料を経営者が作らなくてはいけない、ということではありません。

もちろん、経営者に簿記の知識があると何かと便利で有利であることは間違いありません。

そこでまずは会計とはどういうものか?簿記とはどういうものか?を知り、経営者として会計や簿記から得られる情報の活かし方をみていきましょう。

会計と簿記の違い

会計とは、企業の経済活動を金額で表現し、その情報を整理・分析・報告する一連のプロセスです。

会計には、財務会計と管理会計の2つの側面があります。

財務会計は、主に企業の外部関係者(株主、取引先、銀行など)に対して財務情報を報告する目的があります。

一方、管理会計は、経営者や経営陣が意思決定や業績評価のために使う内部向けの情報を提供する目的があります。

簿記は、会計の一部であり、企業が行う経済活動(取引)を記録・整理するプロセスです。

そして、会計の基礎となるデータを提供する役割を果たしており、財務諸表(損益計算書、貸借対照表、キャッシュフロー計算書)の作成に必要な情報を収集することが主な目的です。

簡単に言うと、簿記は経済活動を記録・整理する作業であり、会計はその情報を分析・報告する作業です。

簿記は会計の一部であり、会計全体の中で重要な役割を担っています。

簿記の基本概念と目的

簿記とは、企業や個人事業主が行う経済活動(取引)を、一定のルールに従って記録・整理する仕組みです。

- 取引の記録・整理: 簿記を通じて、企業が行った取引や経済活動を記録し、整理します。これにより、収入や支出、資産や負債の状況が数字で表され明確になります。

- 財務情報の提供: 簿記の結果、財務諸表(損益計算書、貸借対照表、キャッシュフロー計算書)が作成されます。これらの財務諸表を通して、企業の財務状況や業績を数字で把握することができます。

- 税務申告の準備:税務申告に必要な書類の作成に。企業は税法に基づいて正確な税金を納付する義務がありますが、その大元となる資料です。個人事業主であれば自分で確定申告をする人も多いですが、法人になると税法も難しく、複雑な為、多くは税理士に申告書類を作成してもらいます。

- 経営判断の助け: 財務諸表から得られる情報をもとに、経営者は効果的な経営判断を下すことができます。例えば、投資や資金調達、コスト削減などの意思決定に役立ちます。

簡単に言うと、簿記は企業の経済活動を記録・整理することで、財務状況を把握し、経営判断や税務申告に役立てるための仕組みです。

簿記は、経営者が自社の財務状況を正確に把握し、効果的な経営判断を下すための基盤情報を提供してくれます。

日本では納税が義務ですので必ず財務諸表を作成することにはなりますが、単に税務署に税金の申告だけが目的でなく、情報を整理して経営判断に役立てることも大事な目的です。

また、金融機関など債権者への提出書類として、最も大事な資料となります。

他にも投資家・株主に対しても会社の状況を伝える大事な資料です。

このように、財務諸表は企業情報を示す最も大事なものの一つです。

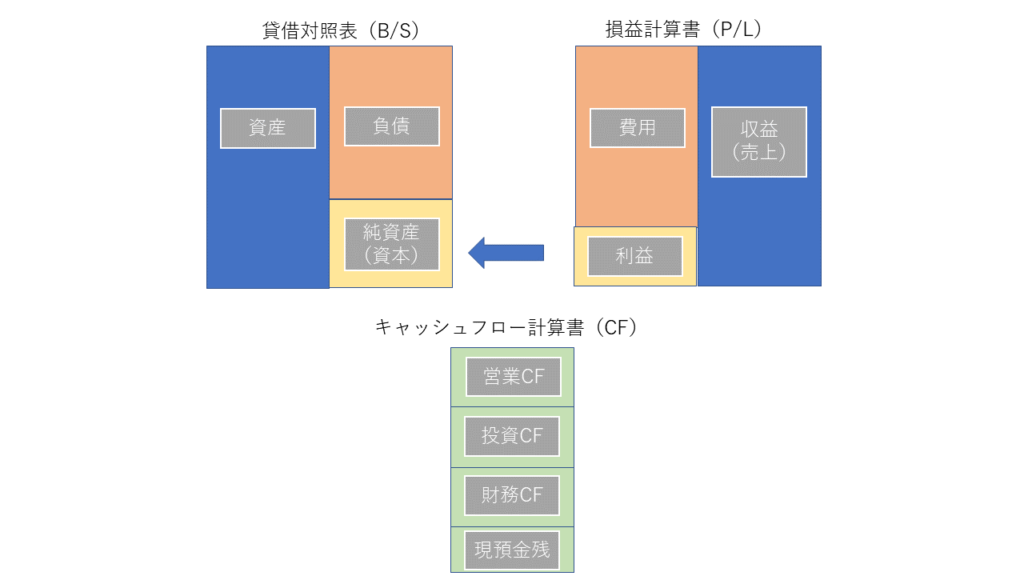

必ず覚えておく財務会計

簿記を行うと、財務諸表が作成されることがわかりました。

作成される資料は

・貸借対照表

・損益計算書

の二つになります。

キャッシュフロー計算書は、もうひと手間加えて作成します。

他にも株主資本等変動計算書がありますが、これも別の方法で作成します。

なので、簿記の仕訳で作成される財務諸表は、貸借対照表と損益計算書になります。

貸借対照表

貸借対照表は、企業の財務状況をある時点での状況を写真のように捉えたものです。

その多くは年一回の決算日や毎月の月末などです。

簡単に言えば、貸借対照表は企業の「財産」と「負債・資本」がいくらあるのか?を示しています。

貸借対照表には主に以下の3つの要素があります。

①資産(Asset)

企業が所有する財産のことです。

これには、現金、預金、売掛金(未回収の売上金)、在庫、機械・設備、土地・建物などが含まれます。

資産はさらに、短期資産(流動資産)と長期資産(固定資産)に分けられます。

流動資産は1年以内に現金化できる資産、固定資産は1年以上使い続ける資産です。

②負債(Liability)

企業が支払うべき借金や債務のことです。

これには、借入金、支払手形、未払金(支払いが未完了の費用)などが含まれます。

負債も短期負債(流動負債)と長期負債に分けられます。

流動負債は1年以内に支払わなければならない債務、長期負債は1年以上かけて支払う債務です。

③資本(Equity)

企業のオーナーが持っている権益のことです。

資本には、出資金、利益剰余金(過去の利益がたまったもの)などが含まれます。

資本は企業が負債を全て支払った後に残る、オーナーが持っている権益を表しています。

貸借対照表の基本的な考え方は、「資産 = 負債 + 資本」です。

つまり、企業が所有する財産(資産)は、借金や債務(負債)とオーナーの権益(資本)によって賄われているということを示しています。

資産は左側に記載され、負債と資本は右側に記載されます。

上記の式のように「資産 = 負債 + 資本」となりますので、貸借対照表の右側の合計と左側の合計は必ず同じ金額になります。

日本語で書くと“貸借対照表”と呼ばれるのは、右と左の金額が同じになるからです。

また英語では“Balance sheet(バランスシート)”、略して“BS(ビーエス)”と呼ばれます。

これも、右と左が同じでバランスが取れているからです。

経営者として貸借対照表の数字の読み取り方は、まずは下記のポイントを抑えると良いでしょう。

①資産の構成

流動資産と固定資産のバランスをチェックします。

流動資産が多ければ、短期的な資金繰りが良好であることを示します。

一方、固定資産が多い場合は、長期的な投資が多いことがわかります。

②負債の構成

流動負債と長期負債のバランスを確認します。

流動負債が多い場合、短期的な返済負担が大きいことを意味します。

長期負債が多い場合は、長期的な返済計画が必要です。

③資本の状況

資本の額や変動を確認しましょう。

資本が増加している場合、企業が利益を積み上げていることがわかります。

一方、資本が減少している場合は、企業が損失を出している可能性があります。

中小企業ですと一般的に資産の30%が資本であると合格と言われます。

逆に資本がマイナスですと「債務超過」と呼ばれ、非常に安全性が低いとみなされ金融機関などからの資金調達が容易ではなくなります。

損益計算書

損益計算表は、企業の収益と費用を一定期間(通常は1年間)にわたって記録し、その期間の利益や損失を計算する財務報告書です。

簡単に言うと、損益計算表は企業がその期間にどれだけお金を稼いで、どれだけお金を使って、どれだけ儲けたのか?を示しています。

損益計算表は主に以下の3つの要素から構成されます。

①収益(Revenue)

企業が商品やサービスを販売することで得られるお金です。

収益は、売上高や営業収益とも呼ばれます。これが企業の売り上げを示す部分です。

②費用(Expense)

企業が収益を得るために支払う必要があるお金です。

費用には、原材料費、人件費、広告費、家賃、光熱費、減価償却費などが含まれます。

これらは、企業が収益を上げるためにかかるコストです。

③利益(Profit)

収益から費用を引いた金額です。

利益は、企業がその期間にどれだけお金を稼いだかを示す指標であり、業績を評価するために重要です。

利益は、営業利益、経常利益、純利益など、損益計算表内でさまざまな段階で計算されます。

損益計算書の基本的な考え方は、「利益 = 売上 + 費用」です。

売上を右側に、費用を左側に記載します。その差額が利益、もしくは損失となります。

日本語では損益計算書と呼ばれますが、英語では“Profit and Loss Statement(プロフィット アンド ロス ステイトメント)”、略して“PL(ピーエル)”と呼ばれます。

BS,PLは金融機関などでもよく使われる言葉です。

損益計算表を読む際には、以下のポイントに注意しましょう。

①収益の推移

収益が増加しているか減少しているかをチェックします。

これにより、企業の売り上げが増えているか、減っているかを把握できます。

②費用の構成

どの費用が多く、どの費用が少ないかを確認します。

これにより、コスト削減のポイントや投資の効果を見極めることができます。

③利益率

収益に対する利益の割合を計算し、企業の収益性を評価します。

利益率が高いほど、収益を効率的に利益に変えていることがわかります。

これは、企業がコスト管理や資源の活用に成功していることを示します。

④売上原価率

売上原価(商品やサービスを提供するために直接的にかかる費用)を収益で割ったもので、製品やサービスのコスト構造を評価する指標です。

売上原価率が低いほど、原価が収益に対して小さいことを示し、製品の利益率が高いことがわかります。

⑤期間比較

過去の損益計算表と比較することで、企業の業績の推移や改善点を把握することができます。

まとめ

経営者が会計を知ることは、自社を客観的に把握できることが、まず大きなメリットの一つです。

もう一つが、経営者が自社の会計をしっかりと把握出ているだけで、金融機関からの評価が高まります。

逆に言えば、知らないとそれだけで交渉が損する訳です。

会計で最低限抑えておくことは、貸借対照表と損益計算書の読み方と、ポイントです。

また、基本的な最低限覚える概念としては、貸借対照表の右と左の金額が同じになること。

損益計算書の右と左の差額が利益であり損失となること、です。

簿記とは、右と左の数字が同じになる絶対ルールがあるおかげで、資産や負債の状況がわかり、収益と費用が明確になり、その差額が利益であることが、一目でわかる優れた技法です。

中小企業診断士/ファイナンシャルプランニング技能士2級/全経簿記上級

神戸市出身

中小企業3社(食品製造・アパレル)で約20年間財務経理部門を担当。2017年に中小企業診断士として独立。2020年株式会社ノーティカル設立。

事業計画・資金計画の立案から金融機関折衝や資金調達、計画実行支援を中心に、経営改善や新規事業支援を行う。

-

-

-

お問い合わせ

Contact

- Webでのお問い合わせはこちら

- お問い合わせフォーム 24時間年中受付中