ブログ

【融資】お金を借りるならどこがいい?金融機関4つの分類と特徴

投稿日 2021.12.13 最終更新日 2024.10.09

2024.10.10加筆修正

融資を受けるとき、多くの人は「銀行にお金を借りよう」と考えます。

しかし、銀行は金融機関の一つにすぎません。

実際には、さまざまな金融機関が存在し、それぞれに特徴があります。

近年、金融機関の数は減少傾向にあります。

特に、統廃合や経営の効率化が進む中で、金融機関の選択肢も変化してきています。

預金保険対象金融機関数の推移(預金保険機構HPより)

ここでは融資を受ける際に知っておくべき金融機関の種類と、それぞれの特徴について詳しく解説します。

自己流経営に限界を感じたら【経営・資金繰り改善を伴走サポート】

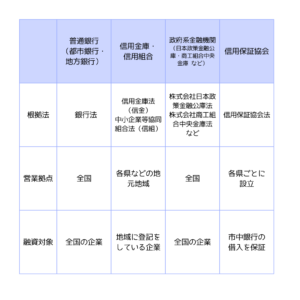

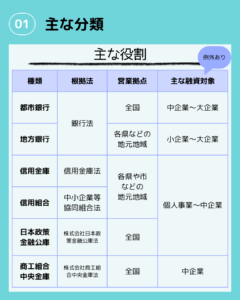

金融機関は根拠法により4つに分類される

金融機関は、個人や企業からお金を集めて、必要な人にお金を貸し、利息を収入源として事業を営みます。

基本的な業務は同じですが、その根拠法により金融機関は大きく4つに分類され、それぞれに異なる特徴を持っています。

以下の4つが、主に融資を行っている代表的な金融機関です。

- 普通銀行(メガバンク・地方銀行)

普通銀行は、最も広く知られている金融機関で、個人や企業向けに幅広い金融サービスを提供しています。融資額が大きく、全国に多くの支店を持つため、利便性が高いのが特徴です。 - 信用金庫

信用金庫は地域密着型の金融機関で、地域の中小企業や個人事業主に向けた融資を行っています。大手銀行よりも柔軟な審査基準が設定されていることが多いため、地域経済の活性化に貢献しています。 - 政府系金融機関(日本政策金融公庫など)

政府系金融機関は、起業支援や中小企業支援に特化した融資を行っています。新規事業を始める際や、資金調達に困難を感じている事業者向けに、比較的低金利での融資を提供しています。 - 信用保証協会

信用保証協会は、融資を受けたいけれど信用力に不安がある企業や個人に対して、保証人の役割を果たします。これにより、金融機関はリスクを軽減でき、融資を受けやすくなるというメリットがあります。

融資を受ける際の金融機関選びのポイント

金融機関は、個人や企業から集めたお金を、資金を必要とする人に貸し出すことで利益を得ています。

これが金融機関の基本的なビジネスモデルですが、それぞれの金融機関は「根拠法」に基づいて業務内容が異なります。

また、融資に対する姿勢や審査基準も異なるため、融資を受ける際には、自分のニーズに最適な金融機関を選ぶことが重要です。

たとえば、安定したビジネスを持つ企業であれば、大手銀行からの融資が有利かもしれませんが、起業間もない企業や小規模な事業者の場合、信用金庫や政府系金融機関の方が適した選択肢となることが多いです。

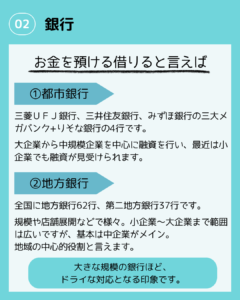

都市銀行

都市銀行といえば、三大メガバンクである三菱UFJ銀行、三井住友銀行、みずほ銀行、そしてりそな銀行が代表的です。

金融庁の発表によると、都市銀行はこの4行となっています。(2024年8月21日現在)

これらの銀行は、広域的な営業基盤を持ち、日本全国で取引を展開しているため、企業にとって重要な融資先となっています。

・都市銀行の歴史と現在の状況

1968年での諮問の審議にて、「普通銀行のうち、6大都市またはそれに準ずる都市を本拠として、全国的にまたは数地方にまたがる広域的営業基盤を持つ銀行」と定義されました。

当時は、第一銀行、三井銀行、富士銀行、三菱銀行、協和銀行、日本勧業銀行、三和銀行、住友銀行、大和銀行、東海銀行、北海道拓殖銀行、神戸銀行、東京銀行の13行が都市銀行に分類されていましたが、現在は合併が進み、三大メガバンクとりそな銀行の4行に集約されています。

・都市銀行の特徴と小規模企業への影響

都市銀行の主な特徴は、大企業から中規模企業を中心に融資を行うことです。

彼らは圧倒的な資金力を持ち低金利での融資が可能な反面、リスクに対して非常にシビアで、資金の引き上げが早いという点です。

企業の業績が良い間は良好な関係を保てますが、業績が悪化し始めると融資が難しくなる場合があります。

大きな資金調達が可能である一方、経営が厳しくなると対応がドライになることがあり、相応の規模の会社でないと長期的なサポートを期待するのは難しいかもしれません。

・小規模企業は都市銀行と取引するメリットはあるか?

結論からすれば、事業規模が小さいうちは無理して都市銀行から融資を受ける必要はないでしょう。

小規模企業が無理をして都市銀行から融資を受ける必要は必ずしもありません。

都市銀行は大規模企業に対する融資が中心ですが、近年は貸出先の多様化に伴い、小規模企業にも融資を行うケースが増えています。

それでも、都市銀行は基本的に大口の融資を得意としているため、融資条件が厳しかったり、迅速な対応を取ってもらえないなどがあるかもしれません。

そのため、事業規模が小さい場合は、信用金庫や政府系金融機関といった、より柔軟で地域密着型の金融機関を利用する方が、長期的に安定した支援を受けられる可能性があります。

地方銀行・第二地方銀行

地方銀行と第二地方銀行は、地域に密着した金融機関として、各地域の中小企業や個人事業主にとって重要な資金調達のパートナーです。

金融庁の発表によれば、地方銀行は62行、第二地方銀行は37行あります。(2021年5月1日現在)

地方銀行とは全国地方銀行協会の会員となっており、主に各都道府県に本店を置き、近隣の地域に営業を展開しています。

第二地方銀行は第二地方銀行協会の会員となっており、比較的地方銀行より規模が小さいなどです。

設立など、沿革が異なる点でわかれていますが、ともに普通銀行であり、業務内容が異なるわけではありません。

・地方銀行と第二地方銀行の違い

地方銀行は、全国地方銀行協会の会員であり、各都道府県に本店を置き、その地域を中心に営業を展開しています。

地域の経済と密接に結びつき、地元企業や個人への融資を行うことが主な役割です。

兵庫県には地方銀行として但馬銀行があり、本店を兵庫県豊岡市に構え、地域密着型のサービスを展開しています。

一方で、第二地方銀行は、第二地方銀行協会の会員で、地方銀行より規模が小さいことが多いです。

兵庫県の第二地方銀行であるみなと銀行は、県庁所在地の神戸市に本店を置いています。

2021年3月末時点でのデータでは、但馬銀行は預金1兆1,544億円、貸出金9,638億円であるのに対し、みなと銀行は約3兆8,167億円、貸出金3兆531億円と、みなと銀行の方が大きな規模となっています。

兵庫県の場合は、第二地方銀行の方が大きく地域ナンバーワン地方銀行と、一般的な分類とは反対の結果です。

地方銀行や第二地方銀行は、地域経済の衰退や貸出先の減少に伴い、合併や統合が進んでいます。

特に平成時代に入ってから、その数は減少の一途をたどっており、今後も国の方針によりこの傾向は加速する見込みです。

しかし、これらの銀行は地域密着型の支援を続けており、小規模企業や地域の事業者にとっては重要な資金調達源としての役割を果たし続けています。

・小規模企業にとって地方銀行の選び方

地方銀行や第二地方銀行の大きな特徴は、地域に根ざした経営を行っている点です。

これにより、地元の中小企業や個人事業主に対して柔軟で細やかな融資対応が期待できます。

また、都市銀行と比較して、規模の小さい銀行では審査が柔軟な場合が多く、ビジネスの規模が小さい企業でも融資を受けやすいというメリットがあります。

たとえば、兵庫県における但馬銀行は、地元企業への密着型の支援を行う一方で、みなと銀行は都市銀行寄りのサービスを展開しており、より広域なビジネス展開を志向する企業にも対応しています。

つまり、企業の成長段階や経営規模に応じて、これらの銀行を使い分けることで、最適な資金調達が可能となるでしょう。

地方銀行や第二地方銀行は、都市銀行と信用金庫の中間のような存在です。

つまり、大規模な企業向けの都市銀行の融資ほどの大規模ではないものの、信用金庫よりも融資金額が大きく、より広範囲なビジネスに対応可能です。

そのため、小規模企業が事業を拡大する際や、地域を超えた取引先を増やしたい場合には、これらの銀行を利用することでメリットが得られます。

ただし、事業規模や信用力によっては都市銀行ほどの柔軟性を期待できない場合もあるため、自社の状況に応じて適切な金融機関を選ぶことが重要です。

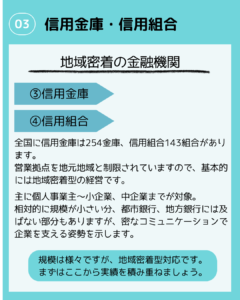

信用金庫・信用組合

信用金庫と信用組合は、地域密着型の金融機関として、地元企業や個人事業主の重要な資金調達先となっています。

金融庁の発表によると、信用金庫は254金庫あります。信用組合は143組合あります。(2024年5月14日現在)

これらの金融機関は、その地域に限定された営業を行い、地元経済を支える役割を果たしています。

・信用金庫と信用組合の特徴

信用金庫と信用組合は、共に地域に根ざした金融機関であり、主に中小企業や個人事業主を対象にした融資を行っています。

そのため、都市銀行や地方銀行に比べて規模が小さく貸出金額が限られることが多いものの、柔軟で密なコミュニケーションを通じて地域の企業をサポートする姿勢が強いのが特徴です。

営業エリアが地元地域に制限されているため、地域密着型の経営を行っており、企業の規模や業績だけでなく、地元企業との関係性や地域経済への貢献度を重視します。

これにより、信用金庫や信用組合は、地元の中小企業にとって信頼できるパートナーとなり、より柔軟な条件での融資が期待できるのです。

・小規模企業の資金調達に最適な選択肢

中小企業や小規模事業者、個人事業主にとって、最初に融資を受ける際には、信用金庫や信用組合からスタートするのが良いと考えます。

なぜなら、都市銀行や地方銀行に比べて融資金額が小さくても柔軟に対応してもらえるケースが多く、経営規模が小さくても応じてもらいやすいからです。

融資額が100万円と小さな場合でも対応してくれるでしょう。

特に、初期の事業資金や運転資金の調達では、地元の信用金庫や信用組合は地元企業とのつながりを重視するため、審査が柔軟で、長期的な関係を築きやすいです。

例えば、都市銀行では審査が厳しい場合でも、信用金庫や信用組合は企業の将来性や地域での評判を考慮して融資を行うことがあります。

・信用金庫・信用組合のメリットとデメリット

信用金庫や信用組合の最大のメリットは、地域密着型であることです。

地元に強いネットワークを持つ金融機関は、地元企業のニーズをよく理解しており、企業が抱える課題に対してもきめ細かく対応してくれます。

また、都市銀行や地方銀行に比べて、取引額が小さくても対応が早い点も魅力です。

一方で、デメリットとしては、規模が小さいため、大規模な資金調達が必要な場合には限界があることです。

大きなプロジェクトを進める場合や、さらなる事業拡大を目指す際には、都市銀行や地方銀行との連携も視野に入れる必要があります。

また、相対的に金利も高くなりがちな点もデメリットと言えます。

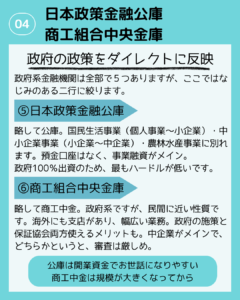

政府系金融機関

小規模企業や個人事業主が資金調達を考える際、政府系金融機関は重要な選択肢です。

現在、政府系金融機関は全部で5つあり、その中でも中小企業や個人事業主がよく利用するのは、日本政策金融公庫と商工組合中央金庫となります。

これらの金融機関は、政府の政策に基づいた貸出プランを提供しており、創業や開業時に非常に頼りになる存在です。

・主な政府系金融機関

政府系金融機関は以下の5つです。

- 日本政策金融公庫

- 国際協力銀行

- 沖縄振興開発金融公庫

- 日本政策投資銀行

- 商工組合中央金庫

この中で、特に日本政策金融公庫と商工組合中央金庫が、中小企業や個人事業主に対して積極的に融資を行っています。

これらの金融機関は、政府の政策に沿った融資プログラムを提供しており、特に新規事業やスタートアップを支援するための特別な貸付条件が用意されています。

・政府系金融機関のメリット

市中の金融機関、つまり都市銀行や地方銀行に比べて、政府系金融機関は比較的融資を受けやすいのが大きなメリット。

これは、政府が経済政策の一環として、起業支援や地域経済の活性化を重視しているからです。

そのため、一般の金融機関では審査が厳しい場合でも、政府系金融機関では比較的スムーズに融資が受けられることが多いです。

しかしながら、近年ではメイン行に追随する姿勢が強く、日本政策金融公庫などの単独での支援は厳しい印象です。

・創業・開業のための最初のステップ

特に、これから創業や開業を考えている場合、最初の資金調達先として日本政策金融公庫への融資申し込みを検討するのが良いでしょう。

日本政策金融公庫は創業支援のために特別な融資プランを提供しており、少額の融資から事業をスタートすることが可能です。

さらに、金利も市中銀行に比べて低めに設定されているため、資金繰りの負担を軽減できます。

また、商工組合中央金庫も中小企業の成長をサポートするための貸出プランを提供しており、企業の状況に応じた柔軟な対応が期待できます。

これらの政府系金融機関を上手に活用することで、創業時や事業拡大の際に安定した資金調達が可能です。

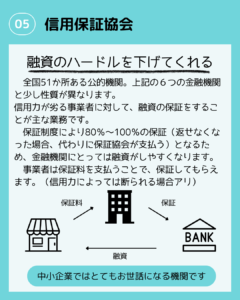

信用保証協会

信用保証協会は、通常の金融機関とは少し異なる役割を持つ公的機関であり、特に中小企業や小規模事業者が融資を受ける際に大きな助けとなります。

簡単に言えば、金融機関から融資を受ける際、信用保証協会が保証人となってくれることで、借り手が融資を受けやすくなるという仕組みです。

「信用保証協会」は、中小企業・小規模事業者の皆さまが金融機関から「事業資金」を調達する際に、保証人となって融資を受けやすくなるようサポートする公的機関です。

全国各地に信用保証協会があり、各地域に密着して業務を行っています。

「信用保証制度」は、中小企業・小規模事業者、金融機関、信用保証協会の三者で成立しています。(全国信用金庫連合会HPより)

金融機関との取引が浅い中小企業・小規模事業者の方が融資を受けようとすると、「信用保証協会」の保証を求められることもあります。

信用保証協会が保証をしている融資は「保証付融資」と呼ばれています。

「保証付融資」では、万が一、借主の返済が滞った場合に、借主に代わって信用保証協会が金融機関に「立て替え払い」を行います。なお、保証をご利用いただく対価として、中小企業・小規模事業者の皆さまに所定の信用保証料をお支払いいただきます。

(全国信用金庫連合会HPより)

・信用保証協会の基本的な役割

信用保証協会は、中小企業や小規模事業者が金融機関から「事業資金」を調達する際に、保証人としての役割を果たす公的な機関です。

全国各地に信用保証協会があり、地域密着型で業務を行っています。

この制度により、融資を受けやすくなり、特に取引履歴が浅い事業者にとって非常に有益です。

信用保証制度は、次の三者の協力によって成り立っています:

- 中小企業・小規模事業者(借り手)

- 金融機関(貸し手)

- 信用保証協会(保証人)

この仕組みのおかげで、企業は金融機関から資金を調達しやすくなり、金融機関も信用保証協会が保証することでリスクを軽減しながら融資を行うことができます。

・信用保証制度の仕組みとメリット

信用保証協会が保証を行う融資は、「保証付き融資」と呼ばれます。

もし借主が返済できない場合、信用保証協会が借主に代わって金融機関に返済(立て替え払い)を行います。

このため、中小企業や個人事業主が金融機関から融資を受ける際には、信用保証協会の保証を求められることがあります。

初めての取引の場合には、ほとんどが保証協会付き融資となるでしょう。

保証付き融資のメリットは、取引が浅い企業や信用力が不足している事業者でも、金融機関からの融資を受けやすくなることです。

特に創業間もない事業者や、まだ十分な実績がない小規模企業にとって、信用保証協会のサポートは重要な資金調達手段となります。

一方、保証付き融資を利用する際には、所定の信用保証料を支払う必要があります。

この費用は、保証を受けるための対価として発生するもので、融資額や事業規模に応じて異なります。

また、近年では見直しも進められていますが、基本的に経営者保証が求められます。

・信用保証協会と金融機関の連携

通常、事業者が直接信用保証協会とやり取りをすることは少なく、主に金融機関の担当者が信用保証協会と協議して融資の可否を決定します。

そのため、事業者から見れば、信用保証協会は金融機関の一部のように感じることが多いですが、実際には独立した公的機関です。

特に、融資条件の変更や借入金のリスケジュールが必要になった場合には、金融機関だけでなく、信用保証協会の同意も必要となります。

忘れがちな点ですが、事業者は信用保証協会の存在を意識しておくことが重要です。

・信用保証協会の地域差と利用のポイント

信用保証協会は全国各都道府県に存在しており、それぞれの地域によって保証の姿勢や方針が異なることがあります。

例えば、ある地域ではより積極的に中小企業を支援する姿勢が強く、他の地域では慎重な審査が行われる場合が見受けられます。

大阪と兵庫でも違いがありますし、同じ府県内でも管轄によって異なる印象です。

事業者としては、地域の信用保証協会の特徴を理解し、最適な保証付き融資を活用することが、資金調達の成功につながるでしょう。

経営や資金繰りにお悩みの方をサポート【ご相談・お問い合わせはこちら】

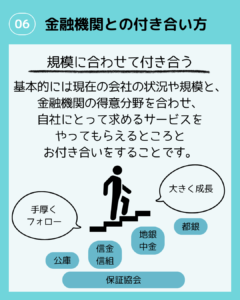

まとめ

小規模企業や個人事業主が資金調達を行う際には、都市銀行、地方銀行、信用金庫、信用組合、そして政府系金融機関や信用保証協会など、多様な金融機関の選択肢があります。

- 都市銀行は、大規模な資金調達に向いていますが、審査が厳しくなる傾向があり、小規模企業にとっては融資を受けにくい場合があります。

- 地方銀行・第二地方銀行は、地域に密着した融資を行い、中小企業や個人事業主にも柔軟な対応をしてくれることが多いです。

- 信用金庫や信用組合は、地域密着型の経営を行い、取引額が小さくても応じてくれることが多いため、小規模企業の資金調達に向いています。

- 政府系金融機関は、創業支援や新規事業に対して低金利での融資を提供しており、特に初期の資金調達に有効です。

- 信用保証協会は、金融機関からの融資を受けやすくするための保証人としての役割を担い、企業の資金調達を支援します。

それぞれの金融機関の特徴を理解し、事業の成長段階や資金ニーズに合わせて最適なパートナーを選ぶことが、長期的な事業の成功に繋がる鍵となります。

中小企業診断士/ファイナンシャルプランニング技能士2級/全経簿記上級

神戸市出身

中小企業3社(食品製造・アパレル)で約20年間財務経理部門を担当。2017年に中小企業診断士として独立。2020年株式会社ノーティカル設立。

事業計画・資金計画の立案から金融機関折衝や資金調達、計画実行支援を中心に、経営改善や新規事業支援を行う。

-

-

-

お問い合わせ

Contact

- Webでのお問い合わせはこちら

- お問い合わせフォーム 24時間年中受付中