ブログ

【融資】個人保証は外せる?小さな会社の経営者向け経営者保証ガイドライン解説

投稿日 2024.11.13 最終更新日 2024.11.13

経営者保証とは、経営者が自分の個人資産を使って、会社の借金やローンの返済を保証する仕組みです。

特に中小企業では金融機関からお金を借りるときに、当たり前のように経営者保証を求められてきました。

一方で、国は経営者保証が事業の妨げになっているのではないか、といったことを受け、経営者保証ガイドラインを策定しています。

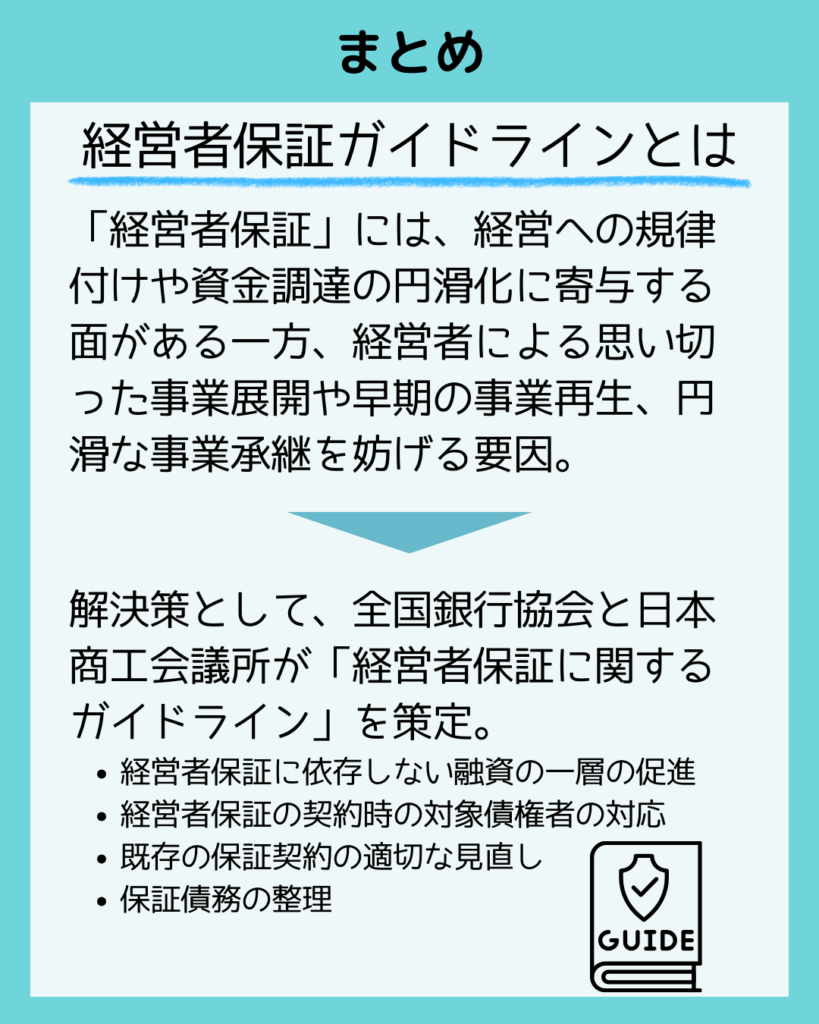

「経営者保証」には、経営への規律付けや資金調達の円滑化に寄与する面がある一方、経営者による思い切った事業展開や早期の事業再生、円滑な事業承継を妨げる要因となっているという指摘もある。

これらの課題の解決策として、全国銀行協会と日本商工会議所が「経営者保証に関するガイドライン(以下、「ガイドライン」とする)」を策定した(平成25年12月5日公表、平成26年2月1日適用開始)。

個人的にも、経営者保証を当然のごとくつけて融資をすることは、経営の足枷になりかねないと考えています

特に、経営改善支援をしている立場からすると、経営者保証があるため、「自己破産を避けるべく事業を継続せざるを得ない」場面をよく見かけます。

よくどころか、ほとんどがそうじゃないかと思うほどです。

そこで今回は、全国銀行協会と日本商工会議所が策定した「経営者保証に関するガイドライン」についてみていきたいと思います。

経営者保証ガイドライン

経営者保証ガイドラインとは

経営者保証ガイドラインとは

「中小企業、経営者、金融機関共通の自主的なルール」と位置付けられており、法的な拘束力はないが、関係者が自発的に尊重し、遵守することが期待されている。経営者保証を解除するかどうかの最終的な判断は、金融機関にゆだねられる。

とあるように、あくまでも「中小企業、経営者、金融機関共通の自主的なルール」です。

公表されたのは2013年(平成25年)とまぁまぁ古く、策定から10年以上がたっています。

経営者保証ガイドラインが策定された目的は

経営者保証の課題に対する適切な対応を通じてその弊害を解消し、もって主たる債務者、保証人及び対象債権者の

継続的かつ良好な信頼関係の構築・強化とともに、中小企業の各ライフステージ(創業、成長・発展、早期の事業再生や事業清算への着手、円滑な事業承継、新たな事業の開始等をいう。以下同じ。)における中小企業の取組意欲の増進を図り、ひいては中小企業金融の実務の円滑化を通じて中小企業の活力が一層引き出され、日本経済の活性化に資することを目的とする。

と明記されています。

まとめると、

①経営者保証の弊害を解消

②借り手と貸し手の良好な信頼関係を築く

③中小企業の取り組み意欲の増進による

④中小企業の活力を引きだし、日本経済の活性化

です。

ガイドラインの適用対象となり得る保証契約

経営者保証ガイドラインの適用対象もしっかりと明記されており、下記のすべての要件を満たす保証契約となっています。

①保証契約の主たる債務者が中小企業であること

②保証人が個人であり、主たる債務者である中小企業の経営者であること

③主たる債務者及び保証人の双方が弁済について誠実であり、対象債権者の請求に応じ、それぞれの財産状況等(負債の状況を含む。)について適時適切に開示していること

④主たる債務者及び保証人が反社会的勢力ではなく、そのおそれもないこと

反社会的勢力でないのは当然として、中小企業であり、その経営者であり、財産状況を適時適切に開示していることが要件です。

経営者保証に依存しない融資の一層の促進

経営者保証ガイドラインには、貸し手のみならず借り手にも対応を求めてきています。

借り手に求めれれている対応は、下記の3つです。

① 法人と経営者との関係の明確な区分・分離

会社の経営者は、法人(会社)と自分(経営者)のお金や資産をはっきり分ける必要があります。

大きく分けると

・会社と経営者の間でのお金のやりとり(役員報酬や配当、オーナーへの貸付など)は、常識的な範囲内に抑えること。

・適切に管理すること。

・また、公認会計士や税理士など外部の専門家にチェックしてもらい、その結果を債権者に適切に報告すること。

と、されています。

② 財務基盤の強化

経営者保証がなくても、会社が事業資金をスムーズに借りられるようにするためには、

・会社自身の財務状況や業績を改善して、返済能力を高め、信用力を強化すること。

つまり、会社の経営を安定させる努力が求めらています。

③ 財務状況の正確な把握、適時適切な情報開示等による経営の透明性確保

債権者との信頼関係を強化し、経営の透明性を確保するため、

・会社は、債権者からの要請に応じて、経営者の資産や負債、事業計画、業績見通しなどの情報を正確かつ丁寧に開示・説明し、経営の透明性を高めること。

・外部の専門家による検証結果も含めて情報を開示すること。

・事業計画や業績の見通しに変動があった場合には、自ら積極的に最新情報を報告すること。

が求められます。

一方貸し手である金融機関には下記を求められています。

・債権者は、経営者保証を代替するために、保証契約の見直しやABL(資産担保証券)、金利の上乗せなど、さまざまな融資方法を整えること。

・会社と経営者の資金管理が分離されている場合や分離が進んでいる場合には、会社の経営状況や資金の使い道などを総合的に判断し、経営者保証なしで融資する可能性や、代替的な融資手法の活用について会社の意向も考慮しながら検討すること。

となっています。

経営者保証の契約時の対象債権者の対応

契約時には債権者である金融機関には、いくつかの対応が求められています。

もし、対応をしていない場合は、「経営者保証ガイドラインに沿って説明してください」と説明を求めましょう。

全ての金融機関側とは言いませんが、経営者が知らないことをいい事に、面倒なことは言わないことが多いです。

逆に言えば、できていなくて問題があったからこそ、ガイドラインが策定されたとも言えます。

①主たる債務者や保証人に対する保証契約の必要性等に関する丁寧かつ具体的な説明

債権者は保証契約を結ぶ際に、次の3点について主たる債務者と保証人に対してわかりやすく説明する必要があります。

- 保証契約の必要性

- 保証履行の請求範囲

保証を履行する場合、保証人の資産状況に応じて請求額が決まるため、必ずしも全額請求されるわけではないこと。 - 契約の見直し可能性

経営者保証が不要になった場合、保証契約の変更や解除が検討される可能性があること。

これにより、保証契約に関する不安を和らげ、契約内容を理解しやすくします。

②適切な保証金額の設定

債権者は保証契約を結ぶ際に、中小企業が成長の段階ごとに積極的に取り組めるように、保証金額を融資額と同額にするのではなく、保証人の資産や収入、融資額、信用状況、物的担保の有無、情報開示の姿勢などを総合的に考慮して決めることが求められます。

これにより、保証の負担が中小企業の成長意欲を妨げないように配慮されるとなっていますが、現実的にはなかなか困難ではないかなと思います。

多くの場合、経営者保証は何も言わなければ、根保証としてすべての債権に保証することがほとんどです。

根保証はデメリットの方が大きいと思いますので、経営者の方には注意をしてほしい点です。

また、債権者は保証契約においてガイドラインを尊重し、以下の対応を含む適切な措置を取ることを明記することとなっています。

- 保証請求額の範囲設定

保証の請求額は、保証人の資産状況に基づき、特定の日の資産に限り、それ以降の収入は含まれないようにする。 - 保証人の資産確認

保証人が資産状況を申告し、専門家(弁護士や会計士等)の確認を受けた場合、その情報に相違がない限り、保証請求額はその資産範囲内に限定される。相違がある場合、契約に基づき請求額が再設定される。 - 他の担保手段の考慮

経営者保証以外の担保がある場合、経営者保証の範囲を担保で補いきれない部分に限定することで、保証額を適切に設定するよう努める。

これにより、保証人の負担が過剰にならないよう、適正な保証管理が図られます。

既存の保証契約の適切な見直し

①保証契約の見直しの申入れ時の対応

- 主たる債務者と保証人の対応

保証契約の解除を申し入れる前に、経営状況を維持するよう努めます。 - 対象債権者の対応

経営改善があった場合、債務者や保証人からの保証契約の解除や変更の申し入れに対し、保証の必要性や金額を柔軟に再検討し、具体的に説明します。

②事業承継時の対応

- 主たる債務者と後継者の対応

経営交代で経営方針や事業計画に変更があれば、債権者に丁寧に説明します。また、後継者が個人保証を提供せずに資金調達を希望する場合、一定の経営状況が求められます。 - 対象債権者の対応

- 後継者との保証契約の検討:新しい保証契約が必要かを慎重に検討し、締結する場合は適切な保証金額を設定し、保証の必要性を具体的に説明します。

- 前経営者との保証契約解除:前経営者が経営権を保持しているか、他の担保や法人の返済能力を考慮し、解除を適切に判断します。

このような対応で、保証契約の柔軟な見直しが行われることが期待されています。

保証債務の整理

①ガイドラインに基づく保証債務の整理の対象となり得る保証人

ガイドラインに基づき、以下の条件をすべて満たす保証人は、債権者に対し保証債務の整理を申し出ることができるとされています。

- 契約条件の適合性

保証契約がガイドライン第3項の全要件を満たしていること。 - 法的・私的整理手続の進行状況

主たる債務者が破産手続や準則型私的整理手続を申立てている、または手続が進行中または終了していること。 - 経済的合理性

主たる債務や保証債務の整理が破産手続よりも高い回収見込みをもたらし、債権者にも合理的な利益が期待できること。 - 免責事由の不在

保証人が破産法における免責不許可事由に該当せず、またそのリスクがないこと。

これらの条件を満たすことで、保証人は債務整理を申し出でき、債権者も誠実に対応する必要があります。

②保証債務の整理の手続

保証債務の整理を実施する際、主たる債務と一体で整理する場合と保証債務のみを整理する場合で手続きが異なります。

- 主たる債務と保証債務の一体整理

法的債務整理手続により、事業への悪影響を防ぐため、主たる債務と保証債務を一体で整理する場合には、準則型私的整理手続きを利用します。この際、主たる債務者の弁済計画に保証人の弁済も含めます。 - 保証債務のみを整理する場合

主たる債務と一体整理が難しい場合は、保証債務のみを準則型私的整理手続を利用して整理します。

これにより、整理の合理性と公平性を確保します。

③保証債務の整理を図る場合の対応

対象債権者は、合理的な反対理由がない限り、債務整理手続きの成立に向けて誠実に対応することが求められます。

また、債務整理の開始要件や具体的な手続きなど、以下に記載されていない内容については、各準則型私的整理手続に準じて対応します。

- 一時停止や返済猶予の要請への対応

債務者、保証人、支援専門家が連名で提出し、全ての対象債権者に同時に要請される場合、対象債権者は柔軟に対応するよう努めます。また、債務者が誠実な対応を続け、債権者との信頼関係があることも必要です。 - 経営者の経営責任

対象債権者は、私的整理だけを理由に経営者の交代を一律に求めないとし、合理性が認められる場合は現経営者の続投を許容します。経営責任については、保証債務の履行や報酬減額等で明確化します。 - 保証債務の履行基準

債権者は、保証人の生活維持に必要な資産を残すことを考慮し、保証人が求めれば支援専門家と連携して残存資産の範囲を検討します。また、必要に応じ、華美でない住宅等を含める場合もあります。 - 弁済計画

保証人の全資産を処分し、その後に債務の割合に応じて弁済計画を立て、保証債務の一部免除を要請できます。対象債権者と全員で合意した場合、準則型私的整理手続を利用せずに進めることも可能です。 - 保証債務の一部履行後の対応

保証人が資力に関する正確な情報を開示し、異常がなければ、債権者は残存する保証債務の免除要請に誠実に対応します。

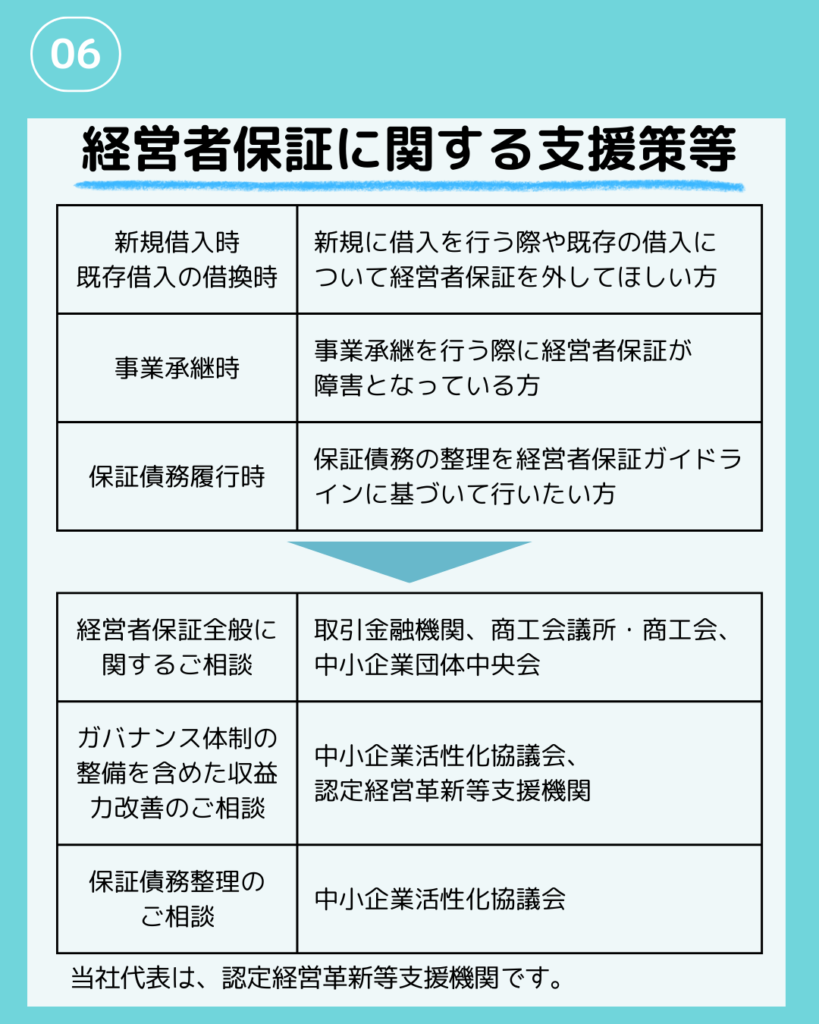

経営者保証に関する支援策

経営者保証に関する支援策はいくつかあります。

経営全般に関しては、取引金融機関、商工会議所・商工会、中小企業団体中央会。

収益力改善なら、中小企業活性化協議会・認定経営革新等支援機関。

保証債務の整理なら、中小企業活性化協議会。

まとめ

経営者保証には、経営への規律付けや資金調達の円滑化に役立ちます。

一方で、失敗をすると経営者自身の自己破産も免れない事態に陥るため、経営者による思い切った事業展開を妨げる要因とも言えます。

また、廃業をして再起を図ったほうが良いにもかかわらず、潰さないように事業を続けざるを得ない状況にもなり、早期の事業再生や円滑な事業承継を妨げています。

特に、従業員がやめない限り固定化されてしまいますので、社会全体にとっては損失になっている側面もあるのではないかと思います。

中小企業診断士/ファイナンシャルプランニング技能士2級/全経簿記上級

神戸市出身

中小企業3社(食品製造・アパレル)で約20年間財務経理部門を担当。2017年に中小企業診断士として独立。2020年株式会社ノーティカル設立。

事業計画・資金計画の立案から金融機関折衝や資金調達、計画実行支援を中心に、経営改善や新規事業支援を行う。

-

-

-

お問い合わせ

Contact

- Webでのお問い合わせはこちら

- お問い合わせフォーム 24時間年中受付中